数据潮流 智慧海岸:金融合作共赢

在智能技术和各种工业系统的结合中,金融是一个非常重要和特殊的领域。

一方面,金融与技术如此接近,以至于金融和银行往往是技术红利的“深度收费”,从移动互联网带来的用户终端变化,到云和大数据技术带来的业务系统变化,再到人工智能技术推动的体验增长。另一方面,金融系统的特殊性要求在应用新技术时,必须确保严格的安全和风力控制、准确的技术应用经验和高可见度。

当金融业面临技术进步时,压力和机遇并存已经成为常态。今天,金融业的机遇和压力被新技术放大了。人工智能产业化的深化,以及5G、物联网和大数据技术带来的技术融合趋势,是一场高强度的技术变革,是对金融业的一次跨时代考验。

金融业如何通过智能时代的考试?科技企业如何与财务场景相结合?如何构建新的智能金融产业链?

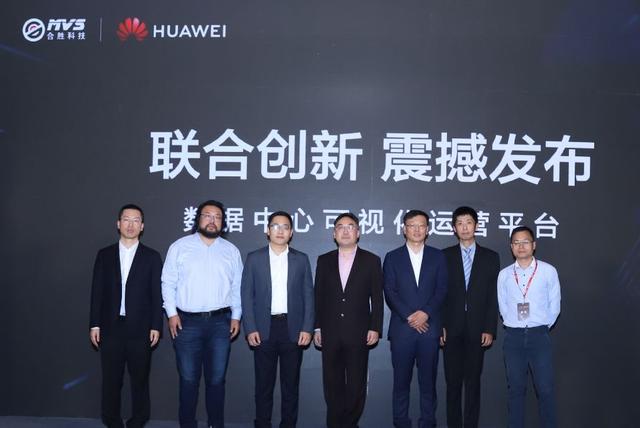

几天前,在中国金融业的桥头堡上海,在一场关于数据、情报和金融业的讨论中,我们可以发现一些关于技术和产业整合的新见解。11月22日,由和盛科技和华为联合主办的2019上海金融峰会论坛成功举行。

本次论坛的主题是“用数字智慧,创新服务金融”。随着金融业持有的数据存量不断增加,数据流通率越来越高,银行和金融机构持有的数据红利必须在智能技术系统下完成生成,让智能金融触发行业的包容性效应和协同升级。然而,如何在具体的技术场景中实现这样一个宏伟的目标,在这次峰会上,和盛和华为带来了共同创造的新答案。

有趣的是,智能金融的迷雾可以用三个带有“密切”的关键词来区分:结合、密切胜利和合作。

组合中的变化:数据浪潮中的金融格式转换

让我们从组合开始。我相信每一个朋友都能感觉到今天的金融和银行服务正在经历快速的变化。例如,现在我们显然不太经常去银行,而是更多地使用手机来移动银行。基于大数据的用户肖像已经成为金融业的标准配置。人脸识别使金融服务更加高效。

这只是一个用户可以直观感受到的变化,他们可以看到,各种技术与新场景、新需求和新业务的结合正在金融和银行业发生快速变化。

也许这些变化最直接的影响是金融业已经成为数据浪潮的中心。移动生活、国家金融和大数据技术的承载极限不断提升,使得金融格式成为社会经济生活中数据收集、存储和再应用的中心。

在数据时代,即石油红利时代,金融业显然处于领先地位。然而,与此同时,伴随着这一数据浪潮的一个检验问题也被提出:如何将数据优势转化为服务能力和业务能力,这是金融业关注的焦点。

《Bank3.0》的作者布雷特金(Brett King)早在2006年就宣称,未来银行将从销售网点转变为服务网点,银行的服务能力是下一次生存的基础。

然而,如果数据和服务能力之间没有有效的转换,银行和金融机构可能会面临无效数据的持续冗余,迫使数据成本增加。然而,数据的传播导致理解和决策成本的急剧增加,数据红利可能对格式的有效增长产生不利影响。最重要的是,数据智能意味着未来金融模式的技术生长点,而失去它意味着失去时代的机遇。

然而,关键问题又回到了开放金融业的数据红利与其提供智能服务的能力之间的“结合”。金融业的数据特征是多样化的数据源、物理数据和数字数据的集成以及对多种技术的需求

然而,在与华为的联合创新中,和盛发现了这样一个逻辑:要让金融业渡过数据浪潮,到达智能银行,可以从数据可视化开始。

成功的关键:金融数据可视化的重大突破

如果金融业是数据浪潮的核心,那么数据中心就是金融信息系统中数据浪潮的最高峰。如果要逐步理顺金融业与数据红利的关系,建立一个完整的金融智能数据系统,那么数据中心的智能运维管理就是第一关。

基于这一判断,上海和盛科技找到了一个巨大工业空间的关键突破点。论坛期间,和盛科技与华为联合发布了联合解决方案——数据中心可视化操作平台。

与洞察数据世界相比,银行和金融机构走向数字转型的第一步是洞察自己的数据系统。在业务、终端和信息技术系统空前复杂的情况下,和盛为金融机构建立了一个平台工具,通过各种人工智能技术集成方法,直观地了解自己的数据,快速完成洞察并协助决策。

数据中心可视化操作平台的基本思想是通过智能操作和维护技术,主动发现数据系统中现实与业务目标之间的冲突,然后从目标出发,从多个维度进行分析,建立数据与业务之间的连接映射。然后通过各种可视化技术,将大量数据之间的逻辑和联系变化趋势完整地呈现给管理者。实现对金融行业复杂数据的逻辑联系的建立,发现规律的特征,并最终基于可视化系统快速帮助金融用户获取业务洞察。

这样一个平台直接解决了金融业在数据浪潮面前的第一个也是最关键的问题:如何使逻辑和决策与自己的数据保持一致。

和盛能够找到智能金融这一关键“钥匙”的原因,一方面在于其自身对金融数据中心的理解和行业洞察力,能够真正深入金融领域进行创新。另一方面,这是由于各种技术的集成和融合。数据中心可视化操作平台不仅要实现数据采集、处理和存储的大数据管理和操作能力,还要集成语音交互、智能操作和操作、智能分析等多种人工智能技术。二者的结合可以帮助金融行业的客户完美地展示数据的价值,真正使数据能够在金融行业实现业务增长和迭代,实现“见管理”和“实时决策”。

如果我们再回头看,我们会发现金融数据中心可视化领域的和盛案例实际上代表了智能金融甚至工业智能的关键逻辑:在技术的黑土上合作创新和不断增长的工业智慧。

合作的必要性:在信通技术沃土上增长行业智慧

回顾Hopewell的案例,我们可以发现这样一个现状:当面对智能技术的迭代时,金融业需要应对需求、业务和技术相结合的变化。只有提供高度集成和协同的技术,才能满足时代对金融业的需求。

但事实上,当许多新技术同时涌现时,企业需要考虑行业场景、智慧和市场,很难同时深入到底层技术中去。因此,只有通过基于平台的底层技术与行业创新的合作,智能金融才能高效、合理地发展。

为此,霍普森的选择是信任华为。上海和盛计算机科技有限公司董事长卫诗表示,近年来,凭借华为的全系统科技实力,信息技术在云计算、大数据、人工智能等诸多领域携手并进。从传统的it集成服务企业转变为集成服务、产品和研究的it企业。

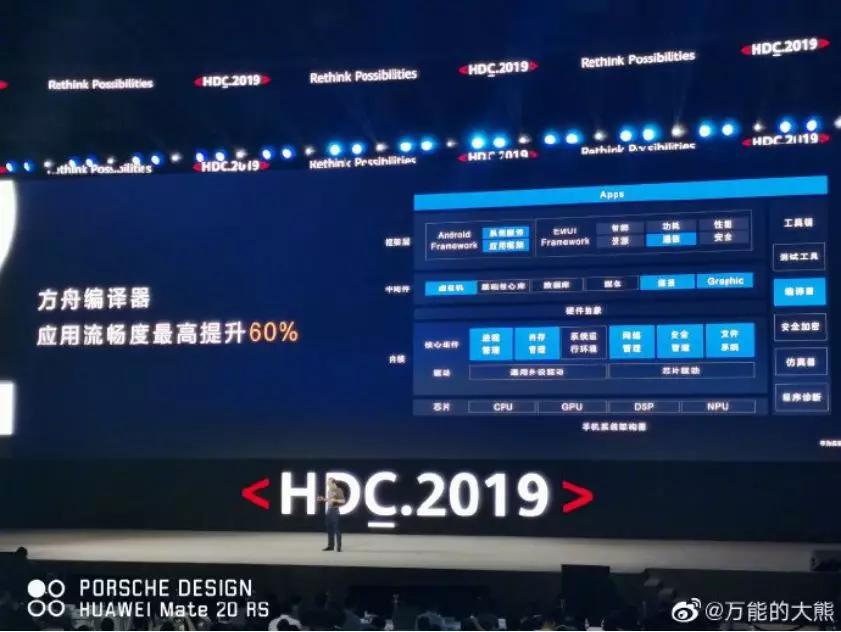

华为是中国政府企业行业数字化转型的领导者。随着华为在信通技术和智能领域的深度积累

事实上,华为在金融数字化领域已经有了很深的布局,从ICT基础到智能网络和银行系统,从数据平台建设到传统业务的替代和拓展,已经建立了完整的技术储备和工程服务能力。这些能力并不意味着华为将大规模占领智能金融市场。相反,华为将其边界限制在平台和基础设施的维度上,只做自己擅长的事情。合作伙伴对财务情景应用的理解只能在华为提供的数字财务全景的基础上发展。它不仅拥有技术核心能力和严格的金融现场服务能力,还拥有行业智慧和行业洞察力。

因此,基于产业合作的铰链创新正成为真正解决产业需求、完成智能技术支撑产业深层体系的关键逻辑。这是华为一直倡导的生态模式。

如今,华为不仅与其合作伙伴在智能金融地图上共同创新,还与金融机构和银行深入合作,沟通并完成创新目标。金融形式和智能技术的完整产业生态正在形成。在数据和智能的浪潮中,在金融领域和肥沃的技术土壤中,正在建造新的桥梁,并通过工业合作向交通开放。华为致力于将数字世界带入每一个人、每一个家庭和每一个组织,其建设一个所有事物都相互关联的智能世界的愿景正在完成金融业的生态开花。

当智能技术进入成千上万个行业的今天,连接金融和技术的逻辑霍普森和华为可能值得被放大无数倍。